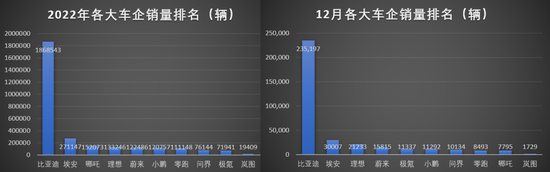

随着各大新能源车企12月销量数据的公布,2022年也迎来销量大考的最终答卷。从环比的增长态势看,各大车企基本达成了年终冲量的目的,排名前十的车企中,仅有哪吒出现了下降的趋势。

比亚迪仍然以12月23.5万辆,全年186.85万辆的销量数据稳稳占据国内新能源汽车市场的龙头地位。

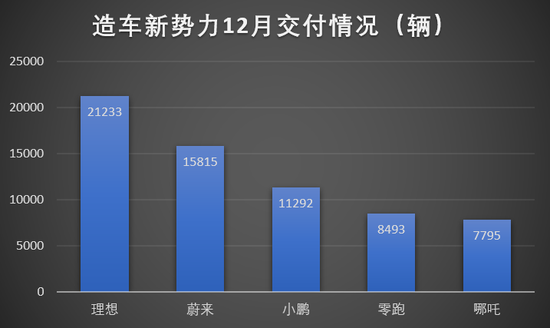

造车新势力竞争格局再次发生变化,随着哪吒在最后一个月折戟,蔚小理三强再次回到外界的视线之中。

其中,随着理想L8的交付步入正轨,理想汽车也首次达成月交付突破2万辆的成就;蔚来则以15815辆的交付量再次拉高上限;小鹏也终于摆脱长达4个月的泥潭,再度交付破万。

同时,因为新能源汽车补贴政策的终结和电池材料成本的上涨等因素,业内普遍对2023年的市场走向持消极态度。尤其是哪吒、零跑这类利润空间低的二线新势力,今年很可能会过得很难受。

即便如此,也不妨碍一些车企拿出激进的销量目标,比如比亚迪,传出要在今年冲击400万辆销量;蔚来也放下豪言,要在今年干掉雷克萨斯……

详细销量情况,一起来看。

01

比亚迪全年销量超180万,小鹏重回月交付万辆

我们先看2022年及12月各家车企排名情况:

1、比亚迪

2022年是比亚迪的起飞之年。数据显示,2022年,比亚迪累计销量达到186.85万辆,较去年增长152.5%。其中乘用车销量为186.2万辆,较去年增长155.1%。12月,比亚迪销量再创新高,达到22.86万辆,较去年同期增长130.6%,环比11月增加2%。其中出口到海外11320辆。

2022年销售的新车中,混动车型(DM)为94.6万辆,较去年增长250.3%;纯电动车型91.1万辆,较去年增长184.6%。总体来说,比亚迪混动和纯电车型占比相对均衡。

从各子品牌的销售情况来看,比亚迪王朝和海洋系列累计销量达到185.3万辆,占据比亚迪销量的绝大部分份额。腾势品牌则在MPV这个小品类中展现出爆款的潜力,自10月份开启交付以来,销量达到9803辆,12月份销量更是突破了6000辆。

比亚迪在海外市场也获得了快速的增长,出口量达到55916辆,较去年增长307.2%。

相比销量的绝对数据,比亚迪今年更值得一说的,是出乎外界意料的增长速度。

比亚迪披露,截止到2022年底,比亚迪累计销售的新能源汽车超过337万辆,而就2022年一年的销量,就超过了其前13年的累计数据,成长速度让人咂舌。

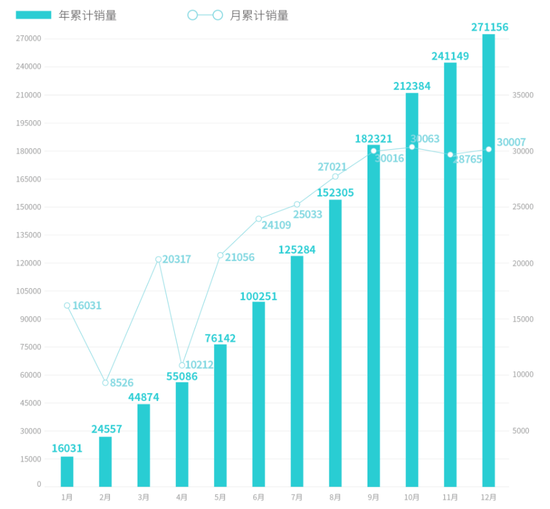

2、广汽埃安

数据显示,2022年埃安累计销量达到27.1万辆,较上一年增长121%。12月埃安销量达到30007辆,环比上个月增长4%,较上年同期增长107%。

同时,埃安作为一个传统车企打造的新能源汽车新品牌,也是在2022年真正达成了对造车新势力的绝对优势。

2021年埃安累计销量为12.26万辆,同期以蔚小理为代表的头部新势力,销量普遍都达到了近10万辆的水平,双方的差距并不明显。

到了2022年,取得造车新势力销量第一的哪吒,与埃安2022年的销量差距扩大到了10万辆。

乘着销量大涨的热度,埃安也在今年下半年接连完成引战募资、混改等一系列操作,在完成A轮融资之后,埃安的估值超过了1000亿元人民币,这个数值甚至超过了小鹏等新势力企业的市值。

3、哪吒汽车

排在埃安之后的,是在2022年将蔚小理拉下马的造车新势力哪吒汽车。2022年哪吒汽车累计销量达到15.2万辆,较去年的6.97万辆增长118%。12月,哪吒汽车销量7795辆,环比上个月下降48%。

具体到车型上,售价在10万元左右的低价小车哪吒V系列是支撑其销量增长的主力,在去年累计卖出98847辆;哪吒U则卖出51021辆;在12月份开启交付的新车哪吒S则交出了2003辆的成绩单。

从车型的分布来看,2022年在销量上取得突破的哪吒,还远未到松气的时刻,毕竟靠着低价小车来支撑销量,很难解决根本的生存和收支平衡问题。

另外,哪吒2022年销量突然起飞,也引来了一些外界的猜测,比如官方数据和上险量之间的巨大落差,以及过分依赖B端市场等等。

所以在接下来的2023年,哪吒要做的,是在保持增长势头的同时,思考如何回答好上面的问题和外界的质疑。

4、理想汽车

哪吒之后,理想汽车排在2022年交付量的第4位,全年累计交付13.3万辆新车,较上年同期增长47.2%。12月交付21233辆,环比上个月增长41%,创下理想的月交付新高。

对于理想来说,2022年也是一个非常重要的年份。用李想自己的话说,就是完成了从0-1的积累,开始跨入从1-10的阶段。

体现到产品上,就是产品矩阵快速扩大,同时完成了产品的代际更迭。今年8月理想第二代产品L9交付前夕,理想宣布停产第一代产品理想ONE,同时很快的完成了L9以及L8的上市交付。

体现到组织结构上,理想在第三季度财报会议上宣布借鉴大体量企业的管理模式,建立矩阵型组织结构,同时进行了一系列人事的调整。

能看到的趋势是,理想将在未来相当长的一段时间内由技术派掌权,在研发领域集中投入,“恶补”此前欠下的自研能力。

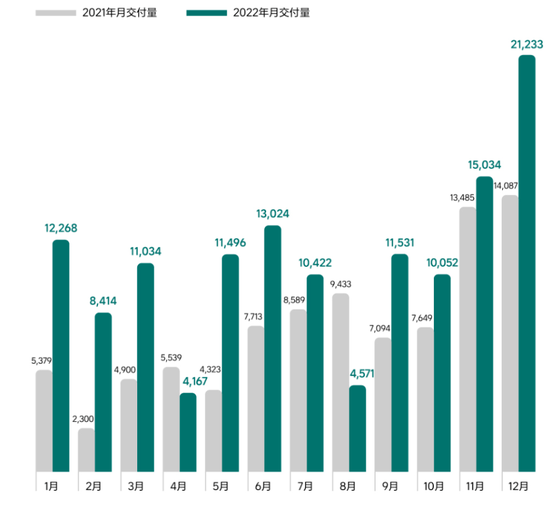

5、蔚来汽车

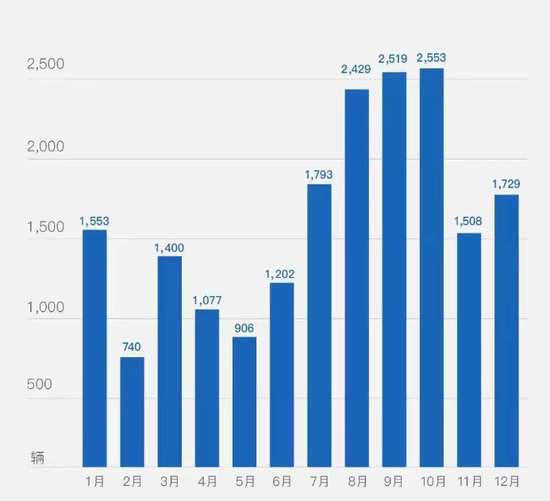

蔚来则排在2022年销量的第五位,全年累计交付量达到12.25万辆,较去年同期增加34%。12月交付15815辆新车,环比增长12%,同样拉高了其月度交付的天花板。

蔚来与理想面对的情况大体一致,都是在2022年迎来了产品的大规模更新换代。但不同之处在于,蔚来在这个过程中,并没有像理想一样快速的完成衔接。

自去年年底蔚来逐渐推出NT2.0平台车型之后,月交付数据长期处于万辆以下,直到今年6月份,NT2.0车型陆续开启交付之后,才恢复到此前的交付水平。

不过可以看到,随着蔚来逐渐迭代到NT2.0产品之后,其交付量也在稳定的增长,这样的增长态势能否在今年持续下去,完成李斌干掉雷克萨斯的目标,我们拭目以待。

6、小鹏汽车

小鹏汽车在2022年累计销量为12.07万辆,较上一年增长23%。12月交付量11292辆,环比增加98%,终于在低迷了四个月之后,重新踏入月交付过万的门槛。

从2022年的趋势来看,小鹏在8月份之后,进入了销量的低潮期,主要的问题,就是随着P7的潜力挖掘殆尽,而新车型G9,在一波策略失误下,没能达到预期的市场口碑,在开启交付的第2个完整交付月,交付量不过一千余辆。

在2022年的最后一个月,小鹏G9的交付终于突破了4000辆,产品的市场潜力逐渐被释放。不过在接下来的2023年,小鹏还远没有到松气的时候。毕竟目前小鹏的新品只有G9一款车,能够为销量提供的支撑比较有限,此前的爆款车型P7,市场潜力已经被逐渐挖掘殆尽。

所以,小鹏内部也在积极准备新车型。就在不久之前,有媒体曝出,小鹏将在今年推出3款新车型,其中包括P7的改款车型,以及一款内部代号为F30的SUV车型和一款内部代号为H93的MPV车型。

这些新车能否成为小鹏的销量支撑,我们将在2023年迎来答案。

7、零跑汽车

2022年零跑累计交付11.1万辆,较去年增长154%。12月交付8493辆,环比增长6%。

对于零跑来说,2022年同样意义重大,在这一年中,零跑迎来了交付量的爆发期,同时也在去年9月底正式登陆港交所,成为第四个上市的造车新势力公司。

但是,对于零跑来说,这仅仅只是个开始,在接下来的2023年,零跑至少有这么2个问题需要解决:

首先,新产品零跑C01在上市之后,并没有如愿成为爆款,数据显示,10月和11月,C01的上险量都只有一千余台。对零跑销量增长起到的支撑非常有限。所以零跑也在之后推出了C01的增程版本,这款车能否为零跑的交付量提供助力,还有待观察。

其次,盈利的问题,从零跑第三季度的财报来看,其毛利率是-8.9%,虽然比起之前已经有了较大的增长,但尚处于负值,本质上依然是贴钱卖车。

8、问界AITO

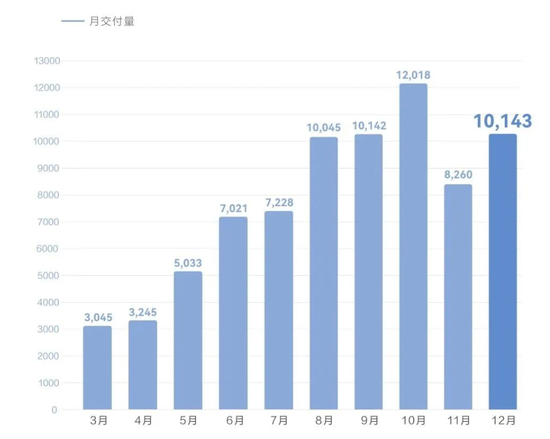

2022年,问界品牌累计交付7.5万辆。12月份交付10134辆,环比增加23%。

作为一个从3月份才开始正式交付第一款车的汽车品牌,问界能在2022年闯入销量前十,不得不说是一个奇迹,同时也证明华为的吸引力。

据悉,自问界M5问世并开启交付之后,可以说销量与口碑齐飞,销量方面,上市87天销量累计过万,已经足够说明问题。

至于口碑,华为鸿蒙座舱自然绕不开,从各种车评人的态度和汽车网站的车主使用评价来看,也算是有口皆碑了。

但座舱只是一方面,品控方面,问界M5与之前的赛里斯SF5也有云泥之别。根据业内流传的说法,问界M5在生产过程中,华为也是深度参与,尤其是质量监督方面,更是参与的重点。

所以在问界M5取得销量奇迹之后,AITO品牌也在下半年紧锣密鼓的推出M5 EV版,以及M7两款车型。从实际的市场反应来看,这两款车型也有成为爆款的潜力。以M7为例,11月的上险量达到了超过了4100辆,占到当月AITO品牌上险量的一半以上。

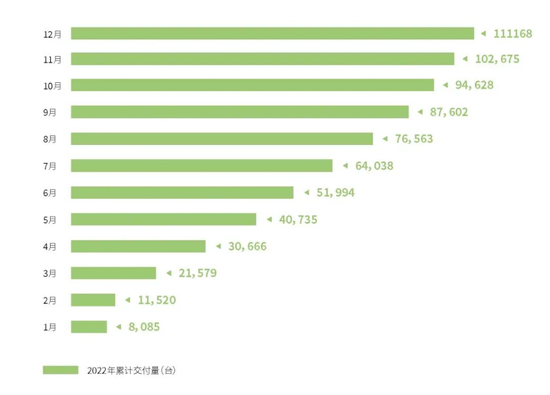

9、极氪

2022年,极氪累计交付量达到7.2万台,排在国内新能源车企的第9位。12月交付11337辆,同比增长198.7%,环比增长3%,连续3个月突破万辆。

极氪在2022年,仅有001这一款高端纯电车型在售,能够拿出这样的交付成绩单实属不易。

从长期的趋势看,极氪001交付量真正起飞的时间,是在2022年8月份,也就是极氪为001车主免费更换高通8155芯片之后。

在那之前,外界对于极氪的评价大多是智能化拉跨,车机卡顿等等。不得不说,免费更换升级硬件这波操作,确实为极氪赚了一波人气。

当然,在销量提升之后,极氪在2023年需要回答外界的是,智能驾驶短板何时才能补齐。就目前来看,极氪跳票一年多的高阶智能驾驶,即高速NZP才进入大规模测试阶段,正式落地还需要一段时间。

反观其他友商,高速领航驾驶已经成为主流,城市领航驾驶也开始逐步落地。极氪在这一领域落下的课程,终究都要补回来。

10、岚图

同样是传统车企的高端新能源汽车品牌,岚图的境遇相比极氪、埃安等还是有点拉跨。

2022年,岚图累计销量为19409辆,同比增长185.8%,12月销量为1729辆,环比增长15%。作为一个成立3年,旗下有3款在售车型的品牌,这样的数据表现并不出彩。

对于长时间无法起量的问题,有一种声音认为,是岚图车型标签比较模糊。其首款增程车型岚图FREE,在价格和动力方式上与理想ONE形成了对标。但是在宣传卖点方面,岚图更强调技术和原创属性这种放之皆准的东西,而理想ONE则有“奶爸车”这样的明确定位。

岚图梦想家则主打小众的MPV市场,注定无法在销量上为岚图提供太大的支持。

02

市场表现不及预期,蔚小理重回第一梯队

从排名的结果来看,2022年国内新能源汽车市场,出现了这么几个趋势:

首先,市场表现不及车企的预期,具体的表现,就是大多数车企并未完成2022年的销量目标。

具体来说,完成年初设定目标的车企,只有4家,分别是比亚迪达成率124.6%,埃安达成率110.6%,哪吒达成率101.4%,极氪达成率102.8%。

在没有完成目标的车企中,蔚小理是重灾区,其中蔚来完成率81.7%,理想完成率78.4%,小鹏完成率只有60.4%。造成这种情况的因素,既有疫情、供应链以及经济大环境的客观因素,也有自身的因素。

其中很重要的一条是,蔚小理三家在2022年集体进入了产品更新换代的阶段,因为技术的迭代和生产线的调整,产能受到一定程度的影响可以理解。

其次,在公司的发展阶段上,蔚小理三家也在迈入从1-10的阶段,在进入2022年之后,三家公司出现了一些问题,比如小鹏新品暴雷反映出的组织问题,以及李斌最近发布全员信,自省的蔚来8大问题等等。

所以可以看到的是,这三家也都在下半年陆续开始对组织结构、团队人员等进行了调整。所以我们看到,在12月的交付数据上,理想、蔚来以及小鹏也重新回到造车新势力第一梯队。

再次,比亚迪一家独大的趋势愈加明显。

数据显示,2021年国内新能源汽车销量为352.1万辆,比亚迪当年的新能源汽车销量为59.37万辆,市占率为16.9%;到了今年,比亚迪全年销量为186.85万辆,相关机构预测,2022年国内新能源汽车销量将在650万辆左右,简单来算,比亚迪今年的市占率可以达到29%,接近1/3。

最后,由于新能源汽车补贴政策终止,以及电池原材料价格等问题,车企对于2023年的市场大环境普遍不太看好。

就在刚刚过去的广州车展上,极氪汽车副总裁林金文就表示,对于2023年的汽车市场持消极态度。

另外,李斌在前几天发布给蔚来的员工信上也认为:

“疫情后经济恢复增长、消费者恢复信心的过程会比较长,高端车型尤其会受影响,而市场竞争越来越激烈,产品和技术越来越同质化,差异化的竟争优势也越来越难获得。”

他还表示,“逆全球化的趋势不会反转,蔚来进入全球市场一定也是困难重重”。

相比蔚来这种主打高端车型的公司来说,补贴政策取消以及电池原材料价格可能影响相对较小,但是对于哪吒和零跑这类还没有完成高端化转型的新势力,明年的压力一定不小。

产品结构上,零跑和哪吒的中高端车型尚未成长为销量支柱,之后的情况也难以预料,所以低价车型仍然是其将来一段时间的主力销售车型。

低价车型本身自带的价格敏感属性,没有了补贴政策,市场吸引力无疑会出现下降。再者从车辆的Boom成本考虑,电池成本在低价车型中的占比更高,电池原材料价格上涨,本来就小的利润空间,只能是进一步被挤压。

不过,尽管对大环境的预期并不看好,很多车企还是给自己定下了稍显激进的2023年销量目标。

比如比亚迪被传出要在2023年销量达到400万辆,按照中汽协的预测,2023年国内新能源汽车销量在900万辆左右,比亚迪的这个目标可真不小。

埃安也在最近喊出今年销量保50万冲60万的销量目标,李斌则声称要在明年干掉雷克萨斯,有人据此推算,蔚来的今年的销量要达到20万辆以上才可以。

总之,在接下来一年中,大环境的压力不小,谁能在2023年抗住压力,我们拭目以待。